公司股权转让必然涉及税务承担和缴纳,所涉税种包括印花税、增值税、个人所得税和企业所得税四种税。本文拟对各税的计算、缴纳作一归纳并浅析,供转让公司股权涉税参考。

一、印花税。

股权转让需要签订股权转让书面合同,而按相关税法规定,交易合同是需要贴花、缴纳印花税的。转让双方都需要缴纳印花税。印花税没有代扣代缴义务,由股权转让双方各自完税缴纳。

税率:万分之五。按照转让合同确定的转让价计征

二、增值税。

按税法相关规定,转让非上市公司股权无需缴纳增值税。转让上市公司股票,是否缴纳增值税,应根据转让主体的不同而有区别。如股票转让方是个人,免征增值税;如股票转让方是境内企业,应由转让方缴纳增值税。

税率:一般纳税人为6%,小规模纳税人为3%。以股票卖出价减去当初股票买入价的差额作为应纳税增值额计征。

三、个人所得税。

1、个人所得税缴纳。

个人转让持有的公司股权,按税法相关规定,应由转让方个人缴纳个人所得税,受让方是代扣代缴义务人。

税率为20%。以股权转让价款减去取得股权时的原值和相关合理费用后的余额作为应纳税所得额计征。

2、代扣代缴义务人。

个人转让持有的公司股权,转让人是个人所得税纳税义务人,受让人是代扣代缴人。在支付转让款时,受让人应从支付的股权转让款中预先扣除代扣的个人所得税。回到上一个案例,丁在向甲支付股权转让价款180万元时,应先代扣甲应缴纳的个人所得税29.8万元,丁实际应向甲付款:180万元-29.8万元=150.2万元。扣除的29.8万元,为丁代扣、须向税务机关代缴的甲个人所得税款。

个人所得税申报缴纳。在股权转让协议签订后5个工作日内,受让人须向税务机关报告股权转让情况,在次月向税务机关申报缴纳。受让人持税务机关开具的个人所得税完税凭证,到工商登记机关办理股权变动登记。如受让人未按规定代扣代缴个人所得税,税务机关可对受让人处以应扣未扣、应收未收税款50%以上、3倍以下的罚款。

个人所得税款代扣代缴法定义务,在股权转让案件中为法院判决所采纳。

3、个税核定征收。

如股权转让双方约定的股权转让价过低、或者零元转让,税务机关将进行核定征收。税务机关一般按转让股权所对应的公司净资产额,进行核定股权转让收入、以征收个人所得税。按税法相关规定,低价甚至零元转让公司股权,并不能免征个人所得税。

四、企业所得税。

企业作为公司股东,转让持有的公司股权,应缴纳企业所得税。企业所得税是按照月度、季度预缴,年度汇总缴纳,因此,企业转让公司股权不需要受让人代扣代缴,直接在当月或当季由企业向税务机关申报预缴。

企业所得税税率为25%。以股权转让价款减去股权成本价后的差额作为应纳税所得额计征。

我们专业为客户提供:

1.注册深圳香港公司

2.公司地址、法人、经营范围变更

3.商标专利

4.公司注销

5.各类公司转让、购买

6.代理记账

7.银行开户

8.深圳粤B车牌,深圳 港珠澳两地车牌落地过户

9.商务签证

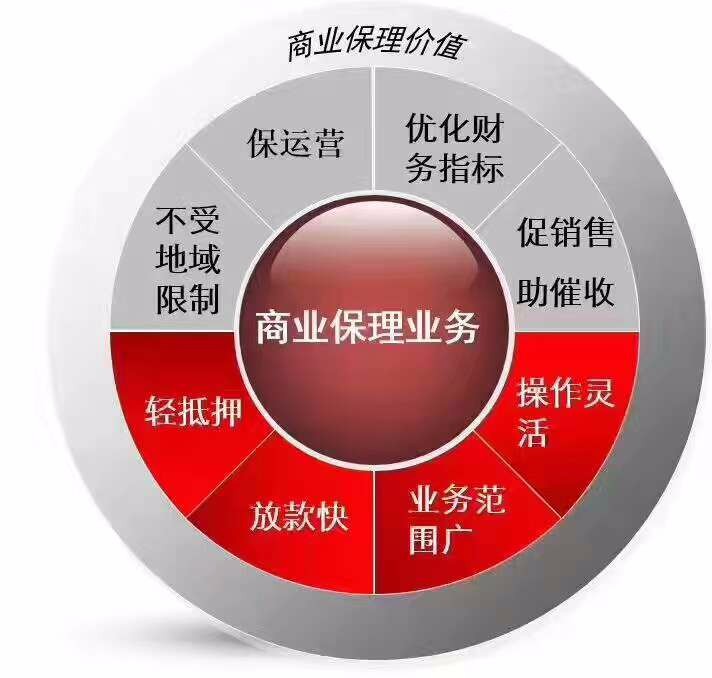

10.验资,商业保理

需要了解随时咨询我,真诚为您服务,满足您的需求